徐建国:2009-2012,那些被浪费的“破发”经验

相关附件:

前文讲到,要让市场在IPO资源的配置中发挥决定性作用,关键是要放开价格,让市场定价。在放开价格的同时,要“更好发挥政府作用”,充分披露信息,防止欺诈,防止利益输送,为市场定价机制的运行创造良好条件。

这样做行不行?会不会出现乱定价、乱圈钱?估计很多人心里打鼓,笔者自己心里也没底。没经历过的事情,总是说不清。好在我们IPO的历史,也不是没有做过这样的尝试,不妨仔细看看发生了什么。

2005年之前,证监会对新股价格设置发行市盈率上限,价格一直是管着的。1996-2005年间,IPO的平均的发行市盈率约为18.5。在企业普遍融资困难,上市需求很旺盛的情况下,这个定价是很低的。从2004年开始,我国陆续出台或修订系列法规及政策文件,开始市场化定价的尝试。

首先,2004年8月,全国人大修订《证券法》,删除了新股发行价格必须经监管部门核准的规定,市场化定价改革拉开序幕。紧接着,2004年12月证监会出台《关于首次公开发行股票试行询价制度若干问题的通知》,确立了询价制,分为初步询价和累计投标询价两个阶段,初步询价确定发行价格区间,累计投标询价确定发行价格。到了2006年9月,证监会出台《证券发行与承销管理办法》,确定了新股发行询价、网上网下配售的基本框架。至此,市场化定价的框架初步成型。

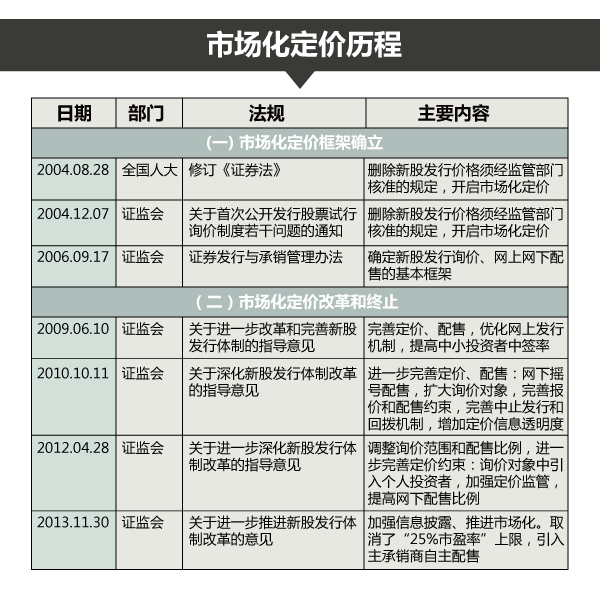

市场化定价的框架是初步成型,波折却刚刚开始。由于出现新股发行“三高”(高发行价、高市盈率、高超募资金),“炒新”盛行的问题,2009年6月到2013年11月,证监会又推动了四轮新股发行制度改革,反复修改完善新股发行定价和配售机制。表1梳理了这些重要的文件。

表1

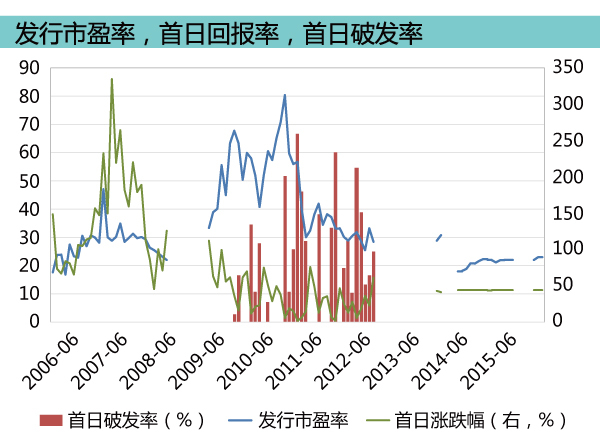

那么,效果如何?下图显示了2006年6月以来每个月的IPO平均市盈率、上市首日破发率、上市首日回报率(空白地带表示IPO暂停,没有新股发行)。仔细琢磨这张图,还真有意思。

2009年7月IPO重启,不再限定价格,结果就是上市市盈率大幅上升。7月IPO刚放开的时候,共有5家公司上市,平均市盈率33倍,无一破发。其后,发行市盈率一路上行。2010年1月,平均市盈率涨到了令人咂舌的68倍,同时出现了一家公司破发,是1月28日上市的中国西电,首日跌幅1.39%。

别小看这小小的1.39%的跌幅。这一次破发,标志着市场化定价考验的来临。上一次破发,要回溯到1996年。漫长的14年过去了,破发终于重现A股江湖。1998年的时候,中国市场上出现过破发,但是都在B股。

破发出现以后,一发不可收拾。2010年2月,24家公司上市,4家破发,破发率六分之一。3、4月短暂喘息之后,5月26家公司上市,9家破发,破发率超过三分之一。到了6月和7月,又分别又3家和7家破发。

随着破发的频发发生,发行市盈率开始下行。到了2010年7月,有25家公司上市,平均市盈率下降到41倍,比1月的68倍下降了40%。看起来,如果打新不是稳赚不赔,发行市盈率就不会一味高举高打,而是会大幅下调的。这种价格的自行调整,是“市场发挥决定性作用”的核心。

不过,这种调整不是一蹴而就,而是曲折前进的。2010年8月开始,发行市盈率再次上行。到了次年1月,一路冲到了80倍的高位。好在随着发行市盈率的上升,破发率再次上升。2011年1月,31家公司上市,16家破发,破发率超过一半。同时,首日回报率也降到了5.5%的低位。5.5%本来是一个很可观的回报率,可是和之前多则几倍,少则百分之几十的回报率相比,简直是寒酸。

大规模的破发,大幅降低的打新回报之下,发行市盈率再次下行。在整个2011到2012年间,发行市盈率震荡下行。到了2012年11月IPO暂停前夜,发行市盈率已经下降到28倍的低位。注意,这不是管制的结果,而是市场调整的产物。看起来,市场定价机制已经开始作用。

道理其实很简单。打新不一定赚钱,人们自然就会掂量,要做功课,挑企业,这样股票上市就面临着卖不出去的风险,也就不敢乱定价了。这种风险和选择机制,是市场机制的核心。

遗憾的是,市场开始发生作用,却抵不过市场之外的舆论压力。新股“三高”发行,频频破发的背景下,新股发行圈钱,新股发行太多导致大盘下跌严重的声音慢慢大了起来。2010年10月-2012年10月,A股一路下跌,上证指数从2900点跌到2000点,跌去三分之一,许多股民和机构投资者要求暂停IPO。

2012年7月开始,一些大型门户网站就“是否应该暂停新股 IPO”发起调查。新浪网的调查结果显示,参与投票的近 20 万名投资者中,有 97%的人认为市场低迷与新股无节制发行有关,95%的人赞同暂停 IPO。同年7月28日,《第一财经日报》报道称,数位私募基金经理也支持暂停IPO。

在巨大的压力之下, 7 月 31 日至9 月 28 日,证监会发审委没有对任何公司首发申请进行审核。9 月 28 日重开发审会,但市场持续下跌,11月2日浙江世宝上市后,再也没有新股上市,IPO进入暂停。

到了2013年12月,IPO重启。虽然没有限制价格,但是限制超募,实际上是变相限价,而且要求定价时去掉网下报价最高的部分,至少删掉10%。具体而言,证监会于2013年12月2日发布《首次公开发行股票时公司股东公开发售股份暂行规定》,要求根据询价结果,若预计新股发行募集资金额超过募投项目所需资金总额的,发行人应当减少新股发行数量,同时可以调整公司股东公开发售股份的数量,从而引发了老股东套现的问题,匆忙又再次暂停IPO。

其中的典型案例,是奥赛康事件。该公司拟公开发行不超过7000万股,发行市盈率67倍。其中,老股转让4360万股,老股东套现近32亿元,远超新股发行股数和募集资金量。此事件引起了监管层注意,紧急叫停,之后IPO再次暂停。随后证监会紧急出台了《关于加强新股发行监管的措施》,限制高价发行,并对参与发行的券商、发行人和询价对象展开了全面核查。

到了2014年6月 IPO重启之后,证监会进行了窗口指导,要求企业的发行市盈率不得高于行业平均市盈率和23倍市盈率,同时被建议不要进行超募以及老股转让。至此,A股IPO的市场化定价尝试,被彻底终结。在一片浮躁声中,这一次宝贵的改革经验,再也无人提起。

回头看2009-2012年这一轮市场化改革,令人唏嘘。市场化定价机制已经开始发挥作用,却迫于压力半途而废。两万五千里长征,就快要到陕北了,却又放弃了。行百里者半九十,最后的坚持,其实是最重要的。

徐建国:北京大学国家发展研究院金融学教授,BiMBA商学院教授

来源:澎湃新闻网

.png)